![]() 即將到來的 Web 3.0 浪潮遠遠超出了加密貨幣最初的用例。通過現在可能的豐富交互和全球範圍內的對手方可用,Web 3.0 將加密連接來自個人、公司和機器的數據,並使用高效的機器學習算法,從而導致從根本上新的市場和相關業務模型的興起。Web 3.0 的未來影響是不可否認的,但問題是,在當今的經濟環境中,哪種商業模式能夠破解代碼,提供持久和可持續的價值 ?

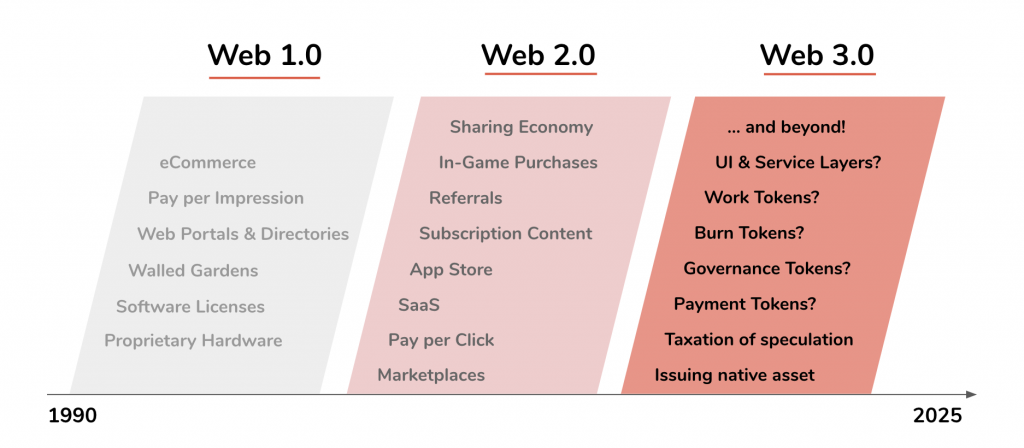

即將到來的 Web 3.0 浪潮遠遠超出了加密貨幣最初的用例。通過現在可能的豐富交互和全球範圍內的對手方可用,Web 3.0 將加密連接來自個人、公司和機器的數據,並使用高效的機器學習算法,從而導致從根本上新的市場和相關業務模型的興起。Web 3.0 的未來影響是不可否認的,但問題是,在當今的經濟環境中,哪種商業模式能夠破解代碼,提供持久和可持續的價值 ?

本文將深入研究 Web 3.0 已經啓用並將啓用的本地業務模型,同時首先簡要介紹一下 Web 2.0 中出現的那些快速被遺忘但卻通常是艱辛的旅程,它們帶來了意想不到的、不可預測的成功商業模式。

原文標題:《Which New Business Models Will Be Unleashed By Web 3.0?》

原文作者:Max Mersch

參考 Web 2.0 的世界,Web 3.0 將迎來哪些全新的商業模式?

爲了給 Web 2.0 的商業模型發現過程創造一個有趣的場景,我們不要忘記谷歌從 1998 年發布到 2002 年,然後在 2004 年上市的過程:

- 1999 年,在享受良好的交通狀況的同時,他們的商業模式顯然還在苦苦掙紮。他們的主要投資者 Mike Moritz (紅杉資本) 公開表示「我們真的搞不清楚他們的商業模式,有一段時期,情況看上去相當慘淡。」;

- 2001 年,谷歌的營收爲 8500 萬美元,而其競爭對手 Overture 的營收爲 2.88 億美元,原因是在互聯網崩潰後,基于 CPM 的在線廣告業務逐漸萎縮;

- 2002 年,谷歌采用 Overture 的廣告模式,推出了關鍵詞廣告(AdWords Select): 它自己的按點擊付費、基於拍賣的搜索廣告産品;

- 2004 年,谷歌占據了所有互聯網搜索的 84.7%,上市時市值 232 億美元,年營收 27 億美元;

- 2008 年,在苦苦掙紮了 4 年之後,對他們的商業模式進行了一個小小的修改,就將谷歌送入了軌道,使其成爲世界上最有價值的公司之一。

市場

亞馬遜最初是一家在線書店,沒人相信它能盈利。然而,它現在是一個龐大的市場,涵蓋了從園藝設備、健康食品到雲基礎設施的所有領域。

開源軟件

源軟件開發始于業余愛好者和一種理想主義者的觀點,即軟件應該是一種自由訪問的公共産品。

然而,今天整個互聯網都運行在開源軟件上,每年創造 4000 億美元的經濟價值,Github 被微軟以 75 億美元收購,而 Red Hat 爲 Linux 提供服務的年收入爲 34 億美元。

SaaS

在 Web 2.0 的早期,大量資金花費在專有基礎設施上之後,通過浏覽器交付商業軟件並在經濟上變得可行,這可能是不可想象的。然而,今天大多數 B2B 業務都運行在 SaaS 模型上。

共享經濟

之前很難相信會有人願意爬上陌生人的車,或把沙發租給旅行者。然而,優步和 AirBnB 已經成爲世界上最大的出租車運營商和住宿提供商,但是他們平台自己卻沒有任何汽車或房産。

廣告

雖然谷歌和 Facebook 可能在早期就進入了高速增長階段,但它們在成立後的上半年並沒有明確的創收計劃。然而,事實證明,廣告模式幾乎太適合他們了,他們現在創造了全球數字廣告收入的 58%(2018 年爲 1110 億美元),這已成爲 Web 2.0 的主導商業模式。

新興的 Web 3.0 業務模型

回顧過去 10 年的 Web 3.0,最初的業務模型往往是不可重複的、不可擴展的,或者只是試圖複制 Web 2.0 模型。我們相信,盡管有人對它們的可行性持懷疑態度,但一些最聰明的構建者正在不斷進行的實驗,將在未來幾年催生出極其寶貴的模型。

通過探索更成熟和更實驗性的 Web 3.0 業務模型,我們的目標是了解其中一些模型在未來幾年將如何增值。

- 發行原生資産(Issuing a native asset)

- 持有原生資産,構建網絡(Holding the native asset, building the network)

- 投機稅 (交易所)(Taxation on speculation (exchanges))

- 支付型代幣(Payment tokens)

- 燃燒型代幣 (Burn tokens)

- 工作代幣 (Work Tokens)

- 其他模型

發行原生代幣

比特幣首當其衝。PoW 加上中本共識創造了第一個拜占庭容錯和完全開放的對等網絡。其固有的商業模式依賴於其本土資産 :BTC —— 一種可證明稀缺的數字代幣,作爲區塊獎勵發放給礦工們。包括 Ethereum、Monero 和 ZCash 在內的其他公司也沿著這條道路發行了 ETH、XMR 和 ZEC。

這些本地資産是網絡運作所必需的,它們的價值來自它們所提供的安全。通過爲誠實的礦工提供足夠高的激勵來提供算力,惡意行爲者執行攻擊的成本將隨著本地資産的價格增長而增長。反過來,增加的安全性推動了對貨幣的進一步需求,進一步提高了價格和價值。這些本地資産産生的價值已經過長時間的分析和量化。

持有原生代幣資産,構建網絡

一些最早圍繞加密網絡成立的公司只有一個使命,讓他們各自的網絡更加成功和有價值。他們最終的商業模式可以濃縮爲「增加他們的原生資産,構建生態系統「。作爲 BTC 最大的維護者之一,Blockstream 依賴於從 BTC 的資産負債表中創造價值。同樣,ConsenSys 已經發展到擁有 1000 名員工,爲以太坊生態系統建設關鍵的基礎設施,目的是增加它所持有的 ETH 的價值。

盡管這使公司與網絡完美地結合在一起,但除了最初的幾家公司外,這種模式其實很難複制:在一段時間後,再積累足夠的原生資産已經變得不太可能了。如果沒有足夠大的股份來實現指數級回報,創業和維持一家公司所付出的汗水就是不合理的了。舉個例子,對央行以外的任何企業來說都是不合理且沒法實現的:公司業務完全建立在持有大量美元的基礎上,同時致力於使美國經濟更加成功。

對原生資産的投機性收費模式

後續的業務模型集中於爲這些本地資産構建金融基礎設施:交易所、托管者和衍生品供應商。它們都是基於一個簡單的業務目標構建的——爲有興趣投機這些不穩定資産的用戶提供服務。雖然 Coinbase、Bitstamp & Bitmex 等公司已成長爲市值 10 億美元的公司,但它們並沒有完全壟斷的性質:它們提供了便利並提高了它們的底層網絡的價值。底層網絡的開放性和無許可性使得企業不可能通過提供「獨家訪問」來鎖定壟斷地位,但隨著時間的推移,它們的流動性和品牌提供了可防禦的護城河。

支付型代幣

隨著代幣銷售的興起,區塊鏈領域出現了一波新的基於網絡內支付代幣的業務模型的項目:通常是會創建雙向市場,並強制讓任何支付都要使用項目自己的代幣。假設隨著網絡經濟的增長,對有限的這些原生的支付代幣的需求將會增加,這將導致代幣的價值增加。盡管對這種代幣模型的價值積累存在爭議,但用戶的摩擦增加是顯而易見的——本來可以用 ETH 或 DAI 支付的,現在需要在交易雙方進行額外的交換。盡管該模型在 2017 年的代幣熱潮中得到了廣泛應用,但在過去 9 個月裏,它的摩擦誘導特性已使其迅速退出了開發的前沿。

燃燒型代幣

而有代幣的創收社區、公司和項目可能並不總是能夠以直接的方式將利潤傳遞給代幣持有者。

作爲 Binance (BNB)和 MakerDAO (MKR)代幣的特征之一,而引起很多興趣的商業模式是回購 / 令牌焚燒的想法。隨著收入流入項目(來自 Binance 的交易費和 MakerDAO 的穩定費),本地代幣從公共市場回購並被燒毀,導致代幣供應減少,這將導致價格上漲。值得探索的是 Arjun Balaji 的評價(The Block),他認爲 Binance 令牌燃燒機制實際上並沒有導致相當於股權回購:因爲根本沒有支付股息,「每個代幣的收益」仍然是 0 美元。

工作型代幣

我們現在看到的加密網絡的一個業務模型是工作代幣:一種專注於網絡創收供應方的模式,一次來減少用戶的摩擦。一些很好的例子包括 Augur 的 REP 和 Keep Network 的 KEEP 代幣。工作代幣模式的操作要求服務提供商放棄 / 綁定一定數量的本機代幣,以換取向網絡提供有利可圖的工作的權利。工作代幣模式最強大的一個方面是能夠激勵工作者,除了通過激勵服務提供者執行誠實的工作來爲網絡提供安全之外,還可以通過可預測的未來現金流向服務提供商集體評估它們。簡而言之,這些代幣應根據歸屬網絡中所有服務提供商的未來預期現金流進行估值,這可以基於對網絡的定價和使用的假設來建模。

正在探索中的模式,值得一試

雙重代幣模式:例如 MKR/DAI & SPANK/BOOTY,其中一種資産吸收了使用過程中波動性的上升和下降,而另一種資産則保持穩定,以實現最佳的交易。

治理代幣提供了影響諸如費用和開發優先級等參數的能力,並且可以從針對分叉的保險的角度進行評估。

代幣化證券:作爲現有資産 (股票、大宗商品、發票或房地産) 的數字表示,根據相關資産估值,這些資産具有可分割性和無邊界流動性的潛在溢價。

功能交易費用:例如,BloXroute 和 Aztec 協議一直在探索一個國庫,它收取少量交易費用,以換取其增強功能 (分別是可擴展性和隱私)。

Tech 4 Tokens:區塊鏈生態系統中風險技術專家的框架。正如 Starkware 團隊所提議的那樣,他們希望提供自己的技術作爲一項投資以換取代幣,這樣可以有效地爲所有與之合作的項目建立一個庫。

爲協議提供 UX/UI:比如 Veil & Guesser 是爲 Augur 做的,幣安是爲 MakerDAO 生態系統做的,依賴於小額費用或推薦 & 傭金。

特定於網絡的服務:目前包括抵押提供商 (例如 Staked.us)、CDP 管理公司 (例如在 MakerDAO CDPs 抵押不足之前對其進行充值) 或 市場管理服務,如 OpenBazaar 上的 OB1,可以傳統的方式收取費用 (按訂閱或按收入的百分比收取)。

流動資金提供者:公司在沒有創收業務模式的應用程序中運營。例如,Uniswap 是一家自動化的做市商,其中産生收入的唯一途徑是提供流動性。

Web 3.0

隨著大量新商業模式的出現和探索,很明顯,盡管傳統風險投資仍有發展空間,但投資者和資本本身的角色正在演變。資本本身在網絡中演變爲一種原生資産,具有特定的作用。從被動的網絡參與到金融投資後的引導網絡 (例如計算工作或流動性供應),再到直接將主觀工作注入網絡 (例如治理或 CDP 風險評估),投資者將不得不重新定位自己,以適應這種新的組織模式,這種模式由最小化的去中心化網絡驅動。

回顧過去,我們發現 Web 1.0 和 Web 2.0 進行了詳盡的實驗,以找到合適的業務模型,造就了今天的科技巨頭。我們並不是忽視 Web 3.0 將會經曆同樣艱難的叠代過程,但是一旦我們找到了足夠的商業模型,它們也將會非常強大:在信任最小化的環境下,個人和企業都將能夠在不依賴尋租中介的情況下,以全新的規模進行互動。

今天,我們看到有 1000 多名才華橫溢的團隊正在推動其中一些模型的實現,或發現全新的可行業務模型。由於這些模式可能不適合傳統框架,投資者可能不得不適應新角色,提供工作和資金。但只要我們能看到可預測的、合理的價值積累,就有理由將其翻倍,因爲執行風險每天都在變得越來越小。