2017 年區塊鏈行業中最火的概念是 ICO,也是 ICO 讓區塊鍊和數字加密貨幣概念深入人心,但也有此產生了不少問題。這個行業裡從來不缺新的概念,最近 STO(Security Token Offering)突然吸引了所有人的眼球,成為近期熱點。

STO 是披著 ICO 外殼的新式騙局嗎?

投資 STO 能比 ICO 更安全嗎?

普通投資者是否應該參與 STO 投資?

美國和香港對於數字資產的證券化又是如何看待的呢?

這些問題都將在本文嘗試解答。

![]() 幣圈大佬都爭先恐後地撲出來說STO是未來的趨勢,雖然它的前身- ICO 也算是金融行業的一部分,但只要想讓金融產品面相大眾市場,必然要走合規的流程才能吸引更多「投資者」。 ICO 已經入土了,STO 可能是幣圈唯一的趨勢。

幣圈大佬都爭先恐後地撲出來說STO是未來的趨勢,雖然它的前身- ICO 也算是金融行業的一部分,但只要想讓金融產品面相大眾市場,必然要走合規的流程才能吸引更多「投資者」。 ICO 已經入土了,STO 可能是幣圈唯一的趨勢。

在不少專業人士口中,STO 解讀為「在合法合規的監管框架下,在區塊鏈上以 Token 為載體的證券發行,與有形資產掛鈎」。它最大的特徵就是被美國SEC 認定為是證券,因此STO 比ICO 更合規化,與傳統的證券相比,又提供了更強的流動性,且「消除中間商、擴大可交易資產範圍、更快的交易速度」。看起來好像是炒幣合法化了,STO 彷彿給融資界和整個幣圈都帶來了光明的未來,可是真的會有如此完美的融資方式存在嗎?

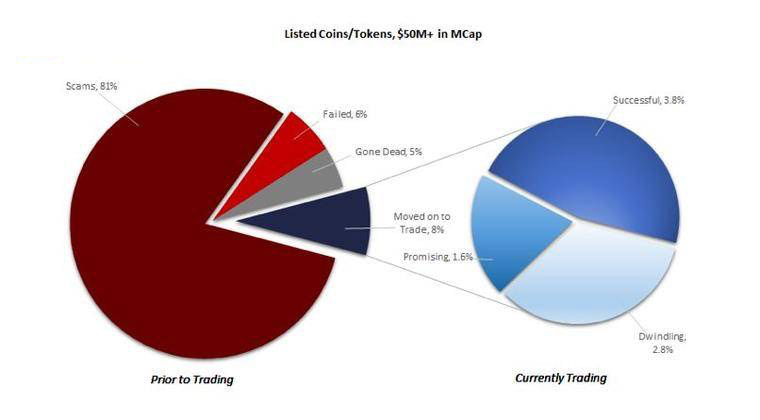

理論上講,STO 確實比 ICO 更安全,風險更小,投資者做出投資決策的時候更安心。因為 STO 受到更多的監管,有公司有形資產背書。 ICO 風險的確太大,根據 ICO 諮詢公司 Satis Group LLC 的數據,81% 的 ICO 都是騙局。

ICO 熱潮已經褪去

本來傳統的機構投資者就不願意投資 ICO,現在連韭菜們都開始下意識的把 ICO 和詐騙劃等號了。另一方面,政府那邊也不好對付。九月份,美國人 Maksim Zaslavskiy 就被紐約法庭起訴,罪名是發行未註冊的證券。 Zaslavskiy 的公司對兩個 Token 進行了 ICO:RE Coin 和 Diamond。

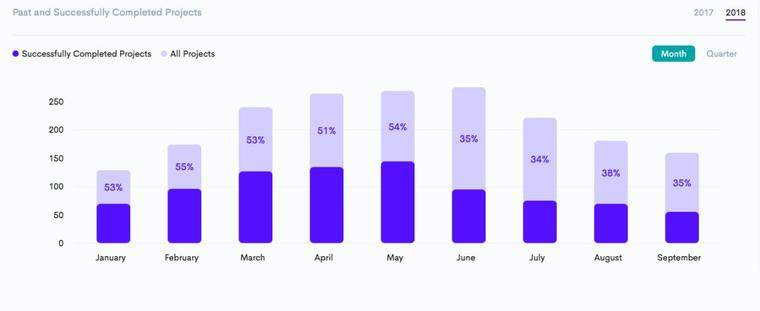

實際上,截至現在,全世界的幾乎全部的 ICO 都是未經註冊的證券/Token 發行。近半年市場驟冷,面對越來越嚴格的監管和投資者的壓力,項目方大概也不願每天擔憂牢籠之災,ICO 項目數量和融資額度急劇減少。根據 ICORating 的數據,ICO 項目總數已經從六月的 275 個銳減到九月的 159 個,且成功達成 ICO 目標的項目比例已經從上半年的半數以上跌落到了現在的 30% 左右。

如果 ICO 已經無法繼續融資,想要獲得創業資金的創業者該怎麼辦呢?必須得搞個新花樣出來。繼 8、9 月的 IBO 之後,這次他們的新噱頭是「比 ICO 更規範,有監管」的 STO。

去中心化和監管,能兼得?

STO 不可避開的一個話題就是監管。可是,當我們在區塊鏈世界裡談論監管的時候,我們在談論什麼?

監管實際上是說我們拋棄了區塊鏈的去中心化和全球化,我們開始走向狹隘的國家主義。

通過 STO 發行的證券類通證(Security Token),從首次發行到在二級市場交易都要合規。而法律法規顯然是地域性的。在馬耳他合規的證券在美國不一定合規,那麼在馬耳他註冊的交易所上交易的 Security Token 是不是就不可以向美國用戶提供服務?

區塊鏈被發明出來本身是想要獨立於政府機構的權威之外、打破國界的屏障,使資本能夠在全球範圍內沒有阻礙的流通。通過 ICO,香港的一家初創小企業可以拿到美國、歐洲投資者的投資。可是 STO 似乎又把一切帶回了 ICO 出現之前,創業者只能通過官方許可的途徑獲得認証投資者的投資。

STO 的宣傳者們往往鼓吹它的流動性,因為通證基於 ERC-20 或者其他主網可以在全世界自由流動。可是,在這樣全球市場都分裂開來的情況下,資產的流動性能有多強?實際上,關於流動性,首先要解決的就是二級市場(普通市民百姓可以購買)還沒有起步的問題。受到政策的限制,證券類通證只能在指定的交易所進行交易,無法在全球範圍內進行流動,Token 如果不能自由交易,那麼流動性又從何談起呢?

6 月28 日,世界上第一個證券類token 交易所OpenFinance 上線,然而這也是現在市面上唯一一個可用的證券類通證二級市場交易平台,可供交易的token 僅有7 個,且僅有和USD 的交易對。

目前有很多公司都在試圖發展證券 Token 交易平台:加密貨幣交易所、傳統證券交易所都在積極佈局轉型,新型的專業化證券 Token 交易所也層出不窮。

幣安與柏林的區塊鏈公司Neufund 合作想要建立證券Token 交易平台;而納斯達克雖然還沒有正式出聲明建立證券類token 交易所,但是CEO Adena Friedman 稱他們確實在考慮轉型成加密貨幣交易平台;與此同時,tZERO、Polymath 等新名字也都開始出現在人們的視野裡,既不依賴於傳統交易所的資源、也不依靠加密數字貨幣交易所的經驗,試圖建立一個全新的證券token 交易平台。

可是,在監管造成市場分裂的背景下,這條路實在是任重而道遠。

證券類 Token 是如何做到合規的?

那麼未來,證券 Token 的二級市場究竟應該朝什麼樣的方向發展才能解決這個問題呢?

目前我們看到的可能發展方向有兩種:

- 依靠於中心化的地區性交易所,如 tZERO、Open Finance。

- 在 Token 裡嵌入監管層協議,如 Polymath、Harbor。

一、全程受監管的中心化地區性交易所

前文提到各個國家對證券 Token 的立法可能不盡相同,在地方權力較大的國家甚至可能州與州之間的監管標準都存在較大差異。那這樣的話,比較顯然的一個操作方式就是建立地方性封閉式的中心化交易所。比如說把交易所建在新加坡,某種證券 Token 從初次發行到後續二級市場的交易都限制在這個平台上,依照新加坡的法規,只在新加坡提供服務。通過交易的中心化,把審查這個 Token 每筆交易是否合規的責任落到這個交易平台上。

中心化交易所的模式最貼合合規的要求,但是它也極大的限制了全球範圍內的資產流動性,如果某個證券Token 離開這個平台的話,交易的合規性就無法被保證了。這一點或許與區塊鏈的去中心化思想過於背道而馳了。

目前市面上首個可用的交易平台 OpenFinance 就是這樣一個中心化交易所。註冊在美國,他們承諾從初次發行到二級市場交易整個過程完全在法規監管下進行。

在美國,企業想要發行證券有兩種選擇:第一種是IPO 公司選擇的通過SEC 註冊,根據證券法進行相關的信息披露;而初創企業很難達到這樣的要求,於是他們普遍選擇的是第二種豁免註冊:通過符合一定的條例(Regulation D,Regulation A+等),在相關規則的約束範圍內可以豁免在SEC 註冊即可發行證券。

在 OpenFinance 上的資產,就必須滿足 Regulation D(506b, 506c)、Regulation S、Regulation A+(Tier 1 or Tier 2)、Regulation CF 中的一項以獲得豁免。目前業界比較常用的是 506(c):沒有融資額限制,可以進行公開宣傳,只能對合格投資者進行銷售。除此之外,為了合規,在平台上初次發售的證券token 還需要滿足AML(反洗錢)、KYC(客戶認證)、Investor Suitability(投資者適宜性)、Investor Accreditation (投資者認可for Reg D ) 和Solicitation compliance (募資合規for Reg S)。

豁免註冊確實為企業發行證券提供了很大便利,但是這也帶來了其他一些麻煩,比如直接影響到了 token 的自由交易。在八月完成了 STO 的 tZERO 採用的也是這種方式。 tZERO 是電子商務零售巨頭 Overstock 旗下的區塊鍊子公司, 想要建立世界上第一個證券 Token 交易所(雖然被 OpenFinance 搶了先)。根據 tZERO 官網上的說法:「The tokens were issued in a private placement exempt from the registration requirements of the Securities Act of 1933, and therefore are not freely tradable.」。在 2019 年 1 月 10 日,90 天的鎖倉週期到期後,這些 token 才能夠提幣到賬戶或個人錢包,在平台上的合格投資者之間交易(如果平台能如期建成的話)。在 STO 結束後的一年後,即 2019 年 8 月 6 日後,普通投資者才有可能買賣 tZERO 的 token。

不過 tZERO 未來的野心很大,想要將來能夠通過 SEC 根據美國的證券法直接進行註冊。如果可以實現的話,token 的流動性勢必會大大提高。在國內來講,token 可以在它與 BOX Digital 合作建立的交易所上線,甚至可以在國際上的其他交易所上進行交易。可是通過 SEC 直接註冊的設想實在太過遙遠,難度太大,目前還沒有詳細的規劃。

二、在 Token 裡嵌入監管層協議

這種方式是將必要的監管要求嵌入到 Token 的智能合約中,並完全符合政府的安全法規。這樣一來 Token 就不必依賴於某個中心化平台,極大地提高了流動性。 Polymath 和 Harbor 都是在 ERC20 基礎上加上監管層協議發行映射股權的 Token。在監管框架下,把鏈下資產所有權和交易信息上鍊,然後以 Token 的形式流通。

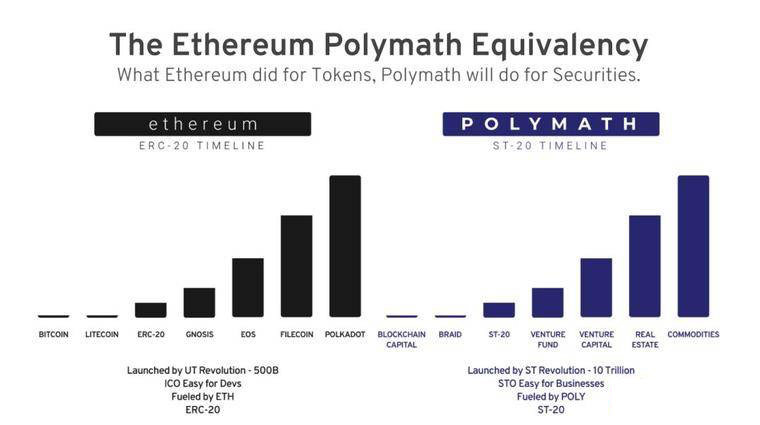

以 Polymath 為例,它的目標相當宏偉:做證券 Token 界的以太坊,與 ERC20 的代幣標準類似,他們提出了 ST20,幫助企業發行證券 Token。

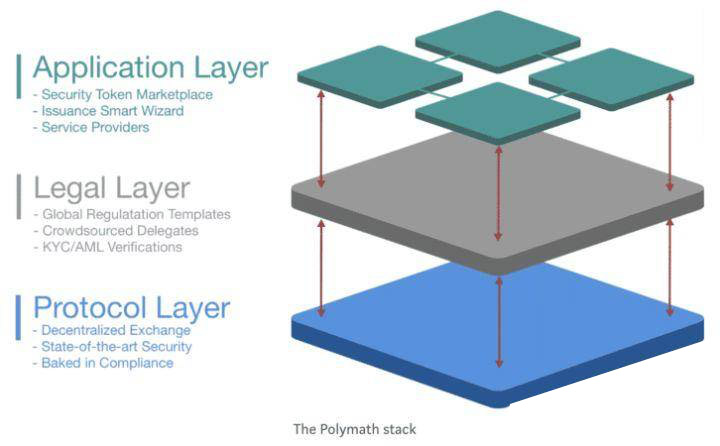

這樣的 Token 涉及三個層次:一是協議層,由基於以太坊的智能合約過渡到 Polymath 的區塊鏈,二是法律工具和服務的合法層,三是流動性的應用層。這些層面旨在降低證券周圍的法律複雜性和模糊性,改善資產流動性。通過 Polymath 創建的 Token,智能合約會驗證誰有買賣的權利。只有在 Polymath 的 KYC 提供商授權下的投資者才能擁有 Token。

現在幾乎每週都有新的公司出現,推出新的 STO 二級市場解決方案。在Security Token 還沒有幾個的時候,而二級市場解決方案就應經滿天飛了,可以看出創新金融領域的創業公司正在將證券交易市場上的傳統、經典做法搬到數字加密貨幣投資領域,對於新入行數字加密貨幣投資的投資者來說,或許會覺得這是一件很新鮮的事情,但對於金融界老手來說,這些都是已經玩過十年、數十年的老把式。

受監管的交易所以及內置監管協議的 Token 發行,以上提到的兩種只是暫時我們觀察到的兩種普遍類型,相信未來還會有更多可能性的出現。但萬變不離其宗,ICO 的 Token 發行正在向更合規、更合法以及稍微那麼一點能保護投資者的方向發展。

只有二級市場得到充分發展,證券 Token 的流動性問題才能真正得到

解決,到那個時候再談 STO 顛覆 ICO 也不遲。

投資者風險提示

IPO、ICO、STO?

我們看到作為三種募資渠道,IPO/STO 和ICO 發行時的底層資產有本質區別,前兩者是基於真實的實體公司的資產發行的證券,而後者只是拿到了一個區塊鏈世界的通證或者權益。因為前兩者與真實世界發生的關係,導致政府必須參與監管來保護投資者的權益。

但是作為 Token,STO 和 IPO 的區別又在於 STO 繼承了 ICO 可以帶來流動性的很多特點,比如可以全球交易和 24 小時交易等。不過,目前監管並不明朗,按照tZERO 已經完成的申請來看,全球投資者都可以參與STO 交易,但是對於Security Token 的交易所有限制,可能會限制交易規模、漲跌幅限制、交易時間限制等。這些內容仍有待時間去驗證。

在 tZERO 的申請中,我們看到該項目從發行到交易,都必須在政府指定的交易所進行,而且面向非合格投資人的交易要等到 2019 年夏天才能進行。屆時,會發生多少變化,我們不得而知。

總體來看,STO 融合了 ICO 和 IPO 兩個的特點,解決了 ICO 沒有監管、不透明的問題,同時 Token 在一定條件下的自由流動也有助於提高流動性,它是披著 Token 外衣的證券。

而對於想要未來正規上市的企業來說,提前接受監管是一件好事。若是抱著這個態度進行 STO,那麼這個區塊鏈項目實際上就是在更早階段上市,形同新三板、新四板。

股票證券和 Security Token 的區別在哪,適不適合投資?

本質上沒有區別,在美國,已經有創業公司主動投誠找監管部門合作,結果是Token 被認定為Security Token,其類型並未脫離Security(證券),所以要按照當地的證券產品的發行和流通來進行來進行審核和監管。所以,如果投資者本身就是股票投資者,那麼對於 Security Token 來說,更容易接受。

不同的地方在於Token 的屬性加強,讓Security Token 可以在全球範圍、24 小時範圍內流通,理論上流動性會更強,但股票市場對於投資者的保護也會在支持Security Token 的交易所中有所減弱。風險越高,收益越大,這個簡單的投資道理不變。

對於金融產品和數字加密貨幣產品,港交所在本月18 日發布的Fintech 立法框架報告中的態度是:圍繞金融和數字加密貨幣的法律框架應相同,「在區塊鏈上發行數字資產應該由先有的證券監管框架進行監管」。

最早可以在什麼時候買到 STO?

在 ICO 時期,投資者可以使用虛假的身份信息購買 Token,可以使用虛假的信息在交易所進行買賣交易,從買入到賣出,全程都可以匿名進行,只有最後套現的時候才能看到真人。而在 STO 時代,投資者試圖隱藏身份的做法將不再可行。

首先是購買 STO 的投資者必須要提供身份信息,一方面是因為項目方要防止惡意炒家買入或者投資者買入後囤積證券,另一方面是向監管部門報備時必須提供投資者信息。身份驗證不再是提供身份證件那麼簡單,以美國投資者為例,合格投資者必須滿足如下兩個條件之一:(1)過去兩年收入20 萬美元,或(2)淨資產超過100 萬美元(不含住所)。針對海外投資者,需要將資金打入相應的銀行賬戶並凍結 3 個月,在得到銀行對資金來源的合法證明便可以投資 STO。

另一方面,在進行市場交易的時候,交易所需要對所有投資者進行身份審核,這是因為監管部門指定了證券型通證的交易所,想要獲得這個名額就必須要提供真實完備的投資者信息,其中也包括在進入全面流通階段時的非合格投資人。

不過我們現在看到也已經出現了二級市場解決方案提供商,相信很快就會有更多途徑可以讓非合格投資者可以在全面流通階段之前就可以進行市場交易。但是從募資到上交易所交易,這個過可能可能會很漫長,投資者需要耐心等待,可能要等待很長時間才能擁有流動性。不過,這只是一個猜測。

延伸閱讀: 新一輪投資熱潮即將爆發,了解證券型代幣發行STO